在融资担保领域,越来越多的担保机构开始创新业务理念,比如探索“供应链金融+担保”的模式,服务更多“链”上中小微企业。

近年来,担保在服务中小微企业方面的作用一直被监管层所强调。2017年,《融资担保公司监督管理条例》颁布;2018年,国家融资担保基金成立,这些都是促进担保行业规范发展的大事件。在政策合力的推动下,融资担保行业也在提升社会信用、推动普惠金融发展方面发挥着越来越重要的作用。

担保产品体系不断丰富创新

作为一家国有融资担保公司,不仅要完成政策性融资担保的业务目标,有效控制风险,还要保证企业自身的稳健发展。创新,是唯一的出路。

从担保产品体系看,其涵盖范围已从初期的银行贷款担保扩展到债券发行担保、基金产品担保、信托产品担保等;工程履约担保、诉讼保全担保、海关担保等非融资担保也蓬勃发展。

从发展模式看,担保机构也是不断创新,探索出了不少新的担保模式。其中,早在2017年,西部(银川)担保公司就针对域内葡萄酒、羊绒、枸杞、牛羊肉等特色产业,依托西部担保资源嫁接、专业服务等优势,探索实践了“供应链金融+产业+担保+营销”的服务模式,帮助解决企业融资、产品销售、品牌建设等难题,更好扶持特色产业发展。

今年4月,粤财普惠金融(湛江)融资担保公司与深圳农金圈金融服务有限公司与中国农业银行湛江分行携手共同开展农业供应链金融服务项目。采取“科技+金融+担保”三轮驱动模式,整合三方优势,协同支农助农,为涉农企业提供金融支持,助力金融机构提升三农金融服务。

近日,北京中关村科技担保公司根据科技企业供应链具体风险特征,探索打造了“供应链+担保”新模式,围绕核心企业,掌握其上下游中小微企业的资金流、物流和信息流,降低信息不对称,通过为供应链上的科技型中小微企业提供融资担保,有效解决企业抵押品不足问题,满足银行等金融机构的合规要求。

“个性化定制”缓解中小微企业融资难

中小微企业的特点是企业规模较小、融资金额低,能提供的有效反担保措施也比较弱,风险管理标准上无法满足银行等金融机构对合格抵押品的要求。那么,为中小微企业“个性化定制”的“供应链+担保”模式又是如何帮助这些企业的呢?

“供应链+担保”模式具有六大特点:

-

一是采用纯信用担保方式。在“供应链+担保”模式下,融资企业无需提供房产等实物资产进行抵质押,仅由融资企业提供连带责任即可,担保模式为纯信用担保。

-

二是提升中小微企业融资可获得性。在供应链金融中,核心企业为上下游企业提供担保,承担连带责任(可选项),上下游企业授信占用核心企业授信额度,二者利益紧密绑定,降低企业违约道德风险,提升了融资可获得性。

-

三是核心企业参与帮助中小微企业实质降低融资成本。由于供应链中核心企业一般拥有较高的信用评级和信用记录,供应链上下游企业经核心企业的应收账款确权等配合,信息可信度大幅提升,实质性地降低了融资成本,一般融资利率上浮不超过30%,若无核心企业参与,上下游中小微企业通常无法实现低成本融资。

-

四是有效扩大中小微企业融资覆盖面。由于核心企业有众多的供应链上下游企业,使金融机构可采用批量化标准化的运营模式开展中小微企业融资担保服务,有效扩大中小微企业覆盖面。

-

五是实现多方共赢。在上游供应商融资模式中,供应商得到低成本资金,得以扩大产能,核心企业得到及时的零部件供应;在下游分销商融资模式中,分销商得到低成本资金,得以支付应付账款,核心企业则得到及时的应收账款或预收账款。

-

六是提升社会投资总规模。银行担保等金融机构通过深入调研供应链核心企业业务情况,增加了相关供应链上下游中小微企业的信息可信度,有效管控住信用风险,增强了整个供应链的运行效率和投资意愿,提升社会投资总规模。

金融科技助力担保机构可持续发展

如今,我国担保业已进入发展的第26个年头。其间,经历跌宕起伏,但也趟出了一条践行普惠金融的道路。但从融资担保的核心来看,融资担保规模和放大倍数的提升是系统工程,不可能一蹴而就,除政策制度配套外,更需要技术的支撑,需要长时间的人才培养和业务积累。

“作为担保机构,我们要积极主动地作出适应性调整,保证各项经营活动在合规框架下进行。”担保行业有关人士表示,坚持准公共产品和普惠金融属性,在降低担保费率、完善政银担合作机制的同时,探索创新中小企业依托应收账款、供应链金融、特许经营权等融资增信,引入新技术提升担保业务管理水平,更好支持中小企业发展。

随着科技的不断发展,创新技术与金融服务的融合,对提升担保业务管理的信息化、数字化和智能化水平起到了巨大的促进作用。科技赋能已然成为担保行业数字化转型升级的必然趋势。

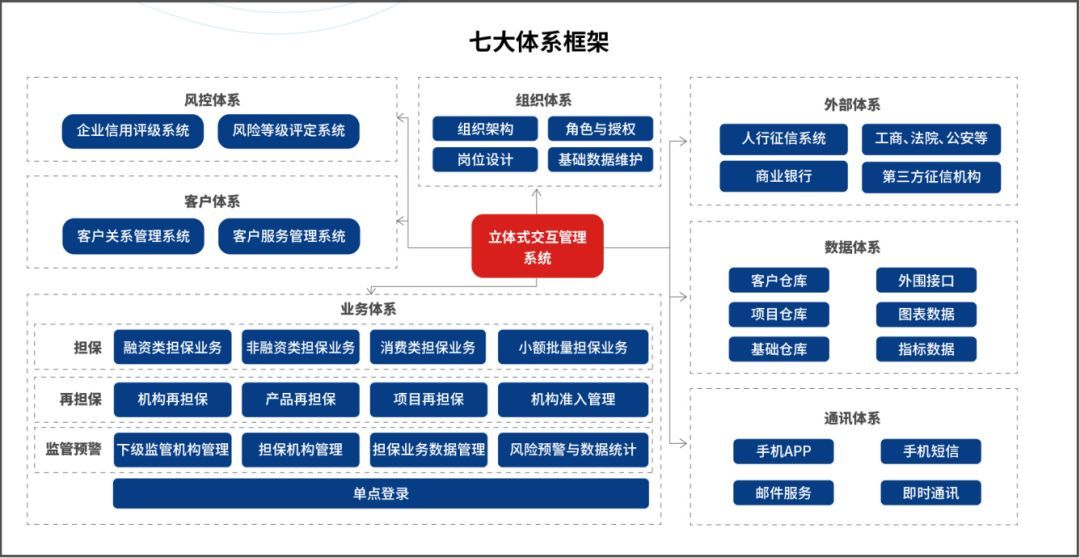

融都科技集团旗下中投保信息作为一家长期专注担保行业系统软件和信息化解决方案研发的创新型科技企业,运用大数据、人工智能等新一代信息技术,将金融科技融入系统平台建设,创新打造了全新一代担保业务管理系统6.8版(GRP V6.8)。

GRP V6.8贴合国家《融资担保公司监督管理条例》、《关于有效发挥政府性融资担保基金作用切实支持小微企业和“三农”发展的指导意见》等行业政策文件要求,可显著增强当前担保机构数据化风险管理能力,高效满足大额及小额批量担保业务拓展需求,大幅提升智能化服务水平,切实降低运营成本,助力担保机构可持续发展。

|